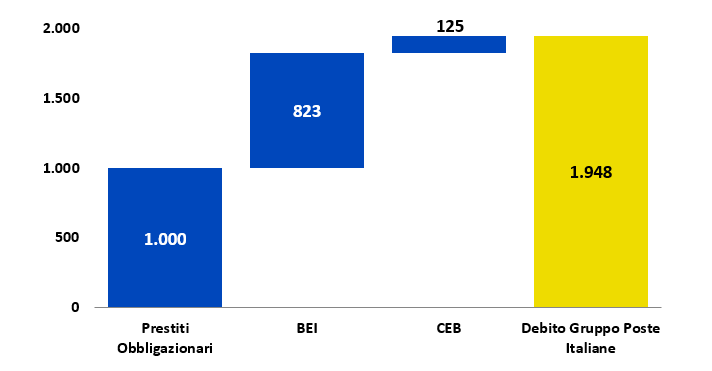

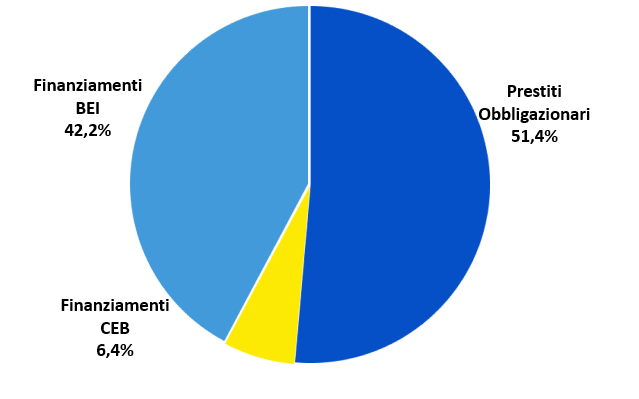

Al 31 dicembre 2024 il Debito Finanziario verso terzi del Gruppo Poste ammonta a 2.013 milioni di euro (valore nominale), interamente emesso da Poste Italiane SpA, e risulta composto da:

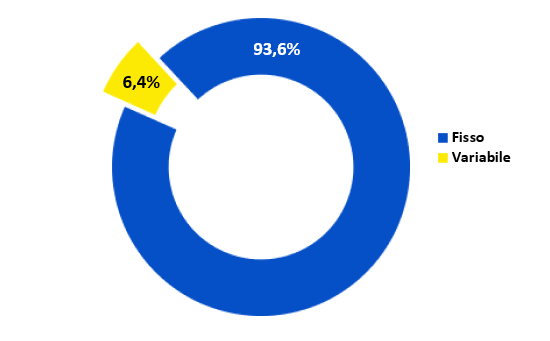

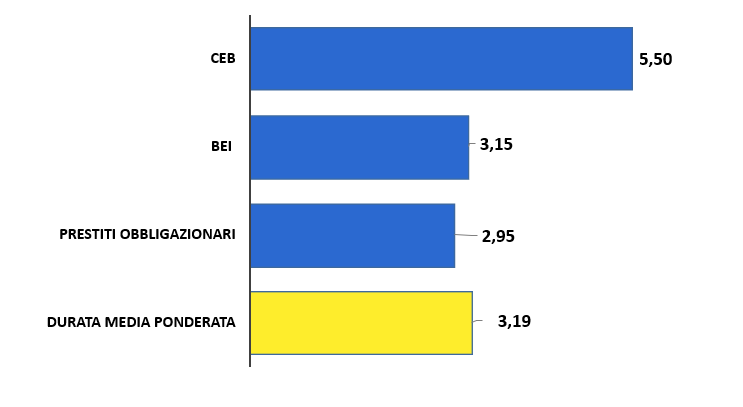

- un prestito obbligazionario senior unsecured del valore nominale di 500 milioni di euro emesso il 10 dicembre 2020, con scadenza il 10 dicembre 2028, prezzo di emissione sotto la pari di 99,758, cedola fissa annuale dello 0,50% e rendimento effettivo a scadenza di 0,531%. Il prestito è parte di una emissione in due tranche collocata in forma pubblica a investitori istituzionali per un totale di 1 miliardo di euro la cui prima tranche è stata rimborsata il 10 dicembre 2024;

- cinque finanziamenti per specifici progetti di investimento concessi dalla BEI – Banca Europea per gli Investimenti – per totali 1.273 milioni di euro (573 milioni con scadenza 2026, 250 milioni con scadenza 2028 e 450 milioni con scadenza 2031);

- due finanziamenti per complessivi 240 milioni di euro erogati da CEB – Council of Europe Development Bank – a fronte di una linea di credito a medio/lungo termine per complessivi 250 milioni di euro sottoscritta a supporto di progetti e investimenti con finalità di integrazione sociale, sostegno alle infrastrutture pubbliche e sostenibilità. l finanziamenti, erogati a tasso variabile il 28 dicembre 2023 e il 25 gennaio 2024, hanno rispettivamente scadenza 2030 (125 milioni) e 2031 (115 milioni) e prevedono il rimborso in quote capitali costanti dopo un periodo di preammortamento di tre anni.

Alla stessa data, la Strategic Business Unit Corrispondenza Pacchi e Distribuzione del Gruppo Poste ha Liquidità in conti correnti bancari e postali per 617 milioni di euro. Tale importo rappresenta la liquidità libera del Gruppo generata dall’autofinanziamento aziendale, in parte riconducibile a Poste Italiane SpA e in parte derivante dall’accentramento della liquidità del Gruppo in capo alla controllante anche attraverso l’attività di cash pooling.

Inoltre, al 31 dicembre 2024 Poste Italiane SpA dispone di linee di credito committed e uncommitted non utilizzate pari a circa 3,7 miliardi di euro di cui Revolving Credit Facility committed per 2.750 milioni di euro.

I debiti finanziari non comprendono un prestito obbligazionario perpetuo subordinato ibrido, con periodo di “non-call” di 8 anni, del valore nominale di 800 milioni di euro, emesso il 24 giugno 2021 e collocato in forma pubblica a investitori istituzionali, in quanto tale bond ibrido è contabilizzato nel patrimonio netto. Le obbligazioni, senza scadenza fissa, dovranno essere rimborsate solo in caso di scioglimento o liquidazione della società, come specificato nei relativi termini e condizioni, salvo la facoltà di rimborso anticipato (call) nei casi previsti. La “First Call Date” è il 24 marzo 2029. La cedola fissa annuale è del 2,625% fino alla prima “Reset Date” fissata il 24 giugno 2029. A partire da tale data, l'interesse annuo è determinato in funzione del tasso Euro Mid Swap a 5 anni, più uno spread iniziale di 267,7 punti base, aumentato di ulteriori 25 punti base a partire dal 24 giugno 2034 e di ulteriori 75 punti base a partire dal 24 giugno 2049. La cedola fissa è pagabile ogni anno in via posticipata, a partire dal 24 giugno 2022. Il prezzo di emissione è stato fissato al 100% e il rendimento effettivo alla prima “Reset Date” è pari al 2,625% annuo.

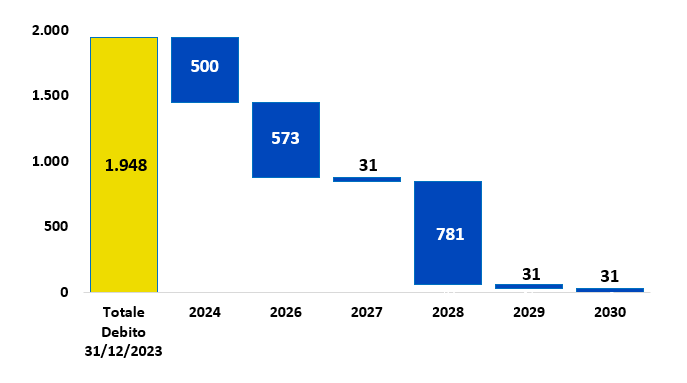

Nota: tutti i valori sono espressi al nominale ed escludono i leasing derivanti dall’applicazione dell’IFRS 16, la raccolta di BancoPosta, i pronti contro termine, gli strumenti finanziari derivati e altre passività finanziarie principalmente riferite all’operatività del Patrimonio BancoPosta. I debiti finanziari non comprendono il bond ibrido Perp NC8 2,625% da 800 milioni di euro emesso il 24 giugno 2021, in quanto contabilizzato nel patrimonio netto.

Nota: Tutti i valori sono espressi al nominale ed escludono i leasing derivanti dall’applicazione dell’IFRS 16, la raccolta di BancoPosta, i pronti contro termine, gli strumenti finanziari derivati e altre passività finanziarie principalmente riferite all’operatività del Patrimonio BancoPosta. I debiti finanziari non comprendono il bond ibrido Perp NC8 2,625% da 800 milioni di euro emesso il 24 giugno 2021, in quanto contabilizzato nel patrimonio netto.

| Emittente | Poste Italiane SpA | Poste Italiane SpA |

|---|---|---|

| ISIN | XS2270397016 | XS2353073161 |

| Seniority | Senior | Subordinato |

| Valuta | EUR | EUR |

| Ammontare | 500.000.000 | 800.000.000 |

| Data di emissione | 10/12/2020 | 24/06/2021 |

| Data di scadenza | 10/12/2028 | Perp NC8 |

| Prezzo di emissione | 99,758% | 100,00% |

| Cedola | 0,50% | 2,625% fino al 24/06/2029 |

| Periodicità cedola | Annuale | Annuale |

| Tipo di emissione | Emissione Pubblica | Emissione Pubblica |

| Accounting | Debito | Patrimonio Netto |

| First Call Date | 24/03/2029 |

| €/mln (Valori nominali) | 2018 | 2019 | 2020 | 2021 | 2022 | 2023 | 2024 |

|---|---|---|---|---|---|---|---|

| Utilizzo linee di credito uncommitted | - | - | 250 | 550 | - | - | - |

| Finanziamenti a medio/lungo termine | - | - | 250 | - | - | - | - |

| Private Placement | 50 | 50 | 50 | 50 | 50 | - | - |

| Finanziamenti BEI | 200 | 573 | 573 | 723 | 823 | 823 | 1.273 |

| Finanziamenti CEB | - | - | - | - | - | 125 | 240 |

| Bond Poste Italiane | - | - | 1.000 | 1.000 | 1.000 | 1.000 | 500 |

| Bond Poste Vita | 750 | - | - | - | - | - | - |

| DEBITO FINANZIARIO VERSO TERZI | 1.000 | 623 | 2.123 | 2.323 | 1.873 | 1.948 | 2.013 |

| PATRIMONIO NETTO | 8.105 | 9.698 | 11.507 | 12.110 | 8.937 | 10.439 | 11.709 |

| EBITDA | 2.068 | 2.548 | 2.224 | 2.636 | 3.121 | 3.431 | 3.401 |

| DEBITO/PATRIMONIO NETTO | 0,1 | 0,1 | 0,2 | 0,2 | 0,2 | 0,2 | 0,2 |

| DEBITO/(DEBITO + PATRIMONIO NETTO) | 11% | 6% | 16% | 16% | 17% | 16% | 15% |

| DEBITO/EBITDA | 0,5x | 0,2x | 1,0x | 0,9x | 0,6x | 0,6x | 0,6x |

| Liquidità settore Corrispondenza, Pacchi e Distribuzione | 973 | 851 | 2.254 | 2.121 | 575 | 650 | 617 |

Note:

1) L'importo del Bond Ibrido PERP NC8 2,625% di 800 milioni di euro emesso il 24 giugno 2021 è incluso nel Patrimonio Netto. Tutti i valori sono espressi al nominale ed escludono i leasing derivanti dall’applicazione dell’IFRS 16, la raccolta di BancoPosta, i pronti contro termine, gli strumenti finanziari derivati e altre passività finanziarie principalmente riferite all’operatività del Patrimonio BancoPosta. 2) FY 2021 e FY 2022 non includono gli adjustment per l'applicazione dell'IFRS17.

In data 24 giugno 2021, Poste Italiane S.p.A. ha emesso un prestito obbligazionario ibrido perpetuo subordinato, con un periodo di "non-call" pari a 8 anni e un valore nominale di 800 milioni di euro. Il prestito è stato collocato in forma pubblica presso investitori istituzionali e classificato tra le componenti del patrimonio netto secondo i principi contabili applicabili.

- Final Terms Bond 03.12.2030 XS3244877869

- Base Prospectus EMTN First Supplement 24.11.2025

- Base Prospectus EMTN 27.06.2025

- Agency Agreement - Schedule 5 - EMTN 27.06.2025

- Base Prospectus EMTN 06.12.2023

- Agency Agreement - Schedule 5 - EMTN 06.12.2023

- Base Prospectus EMTN 16.12.2022

- Final Terms Bond 10.12.2028 XS2270397016

- Final Terms Bond 10.12.2024 XS2270395408

- Prospectus Hybrid Bond PerpNC8 21.06.2021

- Company Presentation 04.06.2021

- Poste Italiane resolutions of the Shareholders’ Meeting 2021

- Interim Report for the three months ended 31 march 2021

- Base Prospectus Second Supplement 18.05.2021

- Poste Italiane the Board of Directors approves Nexive re-organization plan within the framework of the Group

- Poste Italiane Q1 2021 Financial Results

- Annual Financial Report 2020

- Poste Italiane completes the acquisition of Nexive Group

- Poste Italiane to acquire 51% of Sengi Express, a company specialised in cross-border logistics services for the Chinese e-commerce market

- Poste Italiane to acquire a 40% stake in BNL Finance, a company specialised in salary backed loans

- Poste Italiane €1 billion bond issuance, investor demand exceeding the offer by over 5 times

- Base Prospectus Supplement 30.11.2020

- Company Presentation 30.11.2020

- Poste Italiane signs a preliminary agreement for the possible acquisition of Nexive

- Interim Report for the nine months ended 30 September 2020

- Base Prospectus EMTN 06.11.2020

- Half-year report for the six months ended 30 June 2020

- Annual Report 2019 EMTN

- Annual Report 2018 EMTN

Rating

|

|

|

|

|

|---|---|---|---|

| Poste Italiane S.p.A. | BBB+ | Pos | A-2 |

Ultima Rating Action: 3/02/2026

|

|

|

|

|

|---|---|---|---|

| Poste Italiane S.p.A. | Baa2 | Stab | P-2 |

Ultima Rating Action: 24/11/2025

|

|

|

|

|

|---|---|---|---|

| Poste Italiane S.p.A. | BBB+ | Pos | S-2 |

Ultima Rating Action: 12/11/2025

(*) Ratings solicited

Ultime Rating Actions e Analisi Poste Italiane

| Agenzia | Lungo termine | Breve termine | Outlook | Rating action / Affirmation | Credit Opinion Report |

|---|---|---|---|---|---|

| Standard & Poor's | BBB+ | A-2 | Positive | 3/02/2026 | 28/07/2025 |

| Moody's | Baa2 | P-2 | Stable | 24/11/2025 | 29/05/2025 |

| Scope Ratings | BBB+ | S-2 | Positive | 12/11/2025 | 12/11/2025 |

Rating Corporate Hybrid PerpNC8 2,625%

|

|

|

|

|---|---|---|

| Standard & Poor's | BBB- | 28/07/2025 |

| Moody's | Ba1 | 24/11/2025 |

| Scope Ratings | BBB- | 12/11/2025 |